Glassnode 最新週報指出,比特幣期貨和選擇權市場即將迎來更高的波動性。與此同時,鏈上活動仍處於熊市領域,但持續呈顯著復甦。

(前情提要:比特幣大漲期間、巨鯨轉移超20萬顆BTC!Glassnode:或與交易所內部錢包整理有關)

(背景補充:Glassnode數據 :「6萬高點進場」的比特幣買家,50%以上在 3.5 amp;#8211; 3.8 萬售出 )

鏈上數據分析公司 Glassnode 於 21 日發布的最新週報中指出,比特幣市場在上一週呈盤整狀態,區間落在 37,680 美元至週末的 42,312 美元高點之間,而由於比特幣價格在過去一週皆在此狹窄價格範圍內交易,短期內波動性增加的可能性提升。

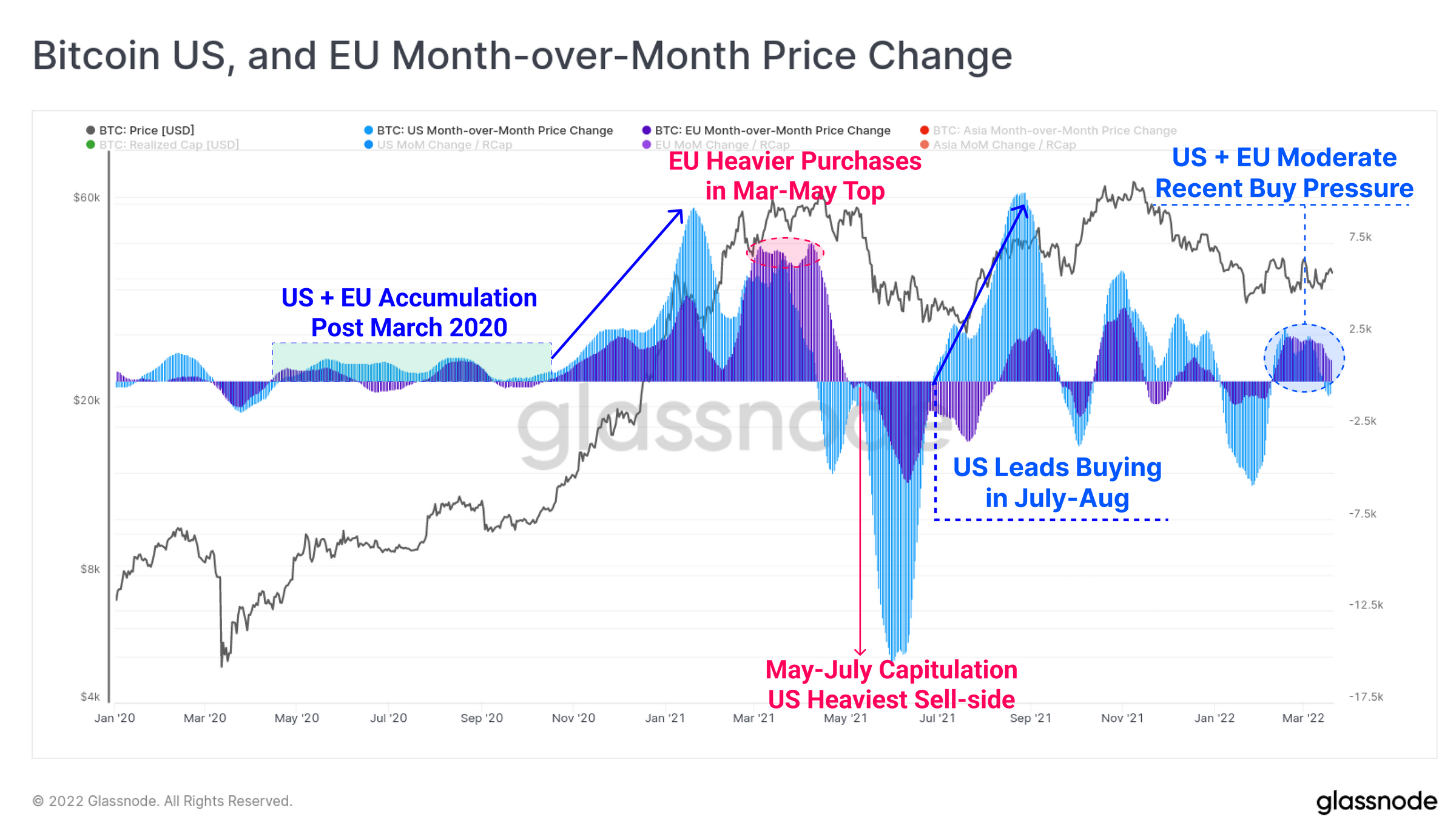

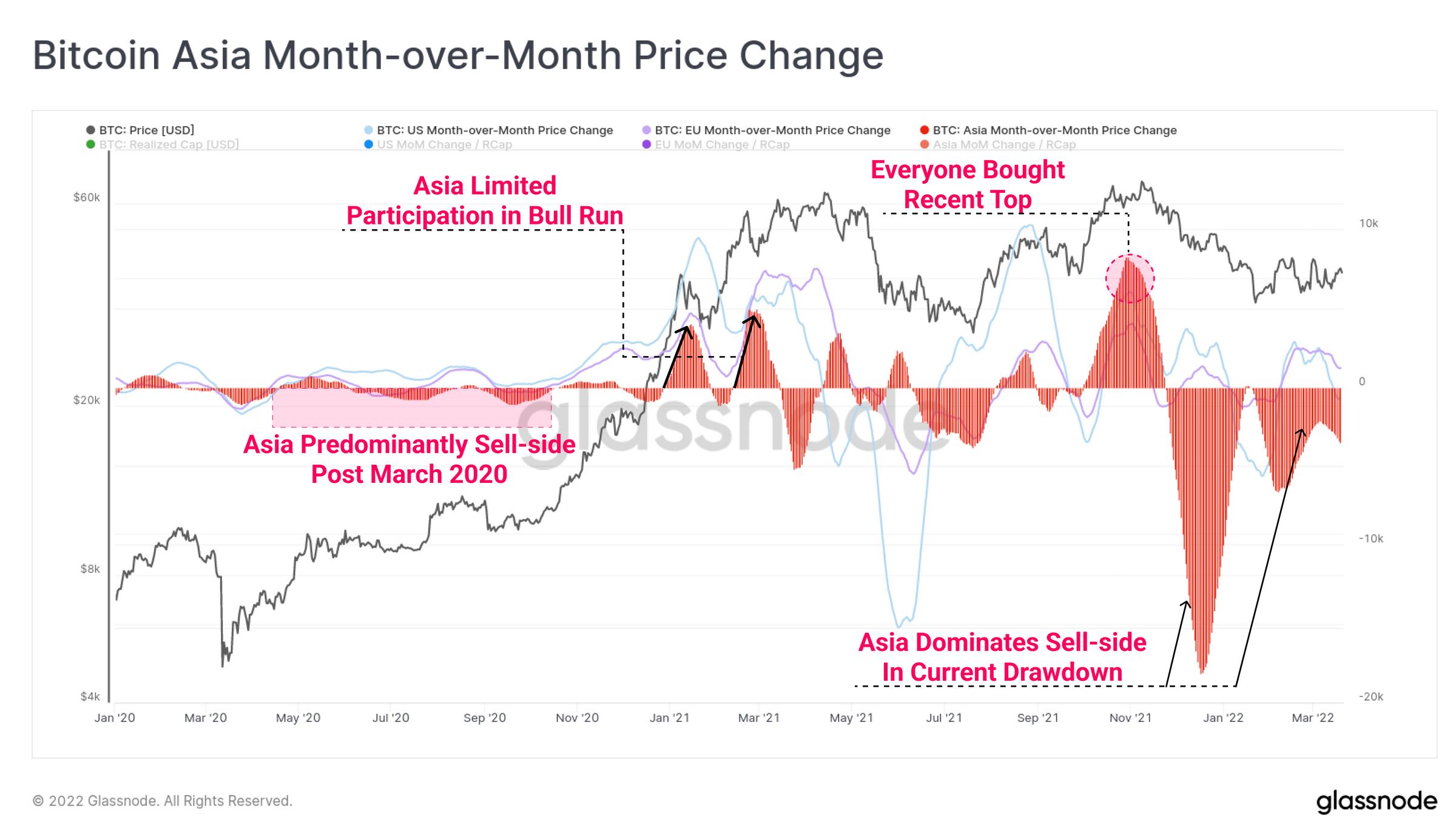

Glassnode 指出,上週新發布了 3 個系列指標,分別用於跟蹤美國、歐盟和亞洲 30 天交易時段的累計價格變化,能針對個別地理區域處於買賣壓優勢或落後情況提供洞察。並得出下列結果,「當前的買方需求似乎由美國和歐盟市場主導,大部分賣方來源是處在亞洲交易時段」。

Glassnode 表示,美國市場自 2020 年末至 2021 年初牛市期間扮演著強烈的買方,且持續到 2021 年 1 月,歐洲市場買方則是在 2021 年 3 月至 5 月來到最高點,且歐洲市場至今仍提供最大買盤支持。

在亞洲地區則與歐美市場相反,在 2020 年 3 月全球疫情爆發後,作為主要賣壓來源。

在 2021 年的第 1 季至第 3 季,亞洲市場的參與度和買方需求都明顯下降,但值得注意的是,在牛市回調時亞洲的需求達到高峰,2021 年 7 月低點時出現大規模賣壓,需求只在去年 10-11 月的歷史高點才達到高峰。而自去年 12 月以來,亞洲市場的賣方就一直佔據主導地位。

衍生品市場

Glassnode 指出,近期衍生品市場的不確定性攀升,與聯準會 3 月升息的影響有關,隨著 FED 宣布預期升息 0.25%,期貨和選擇權市場就在不斷消化短期內的更高隱含波動率。

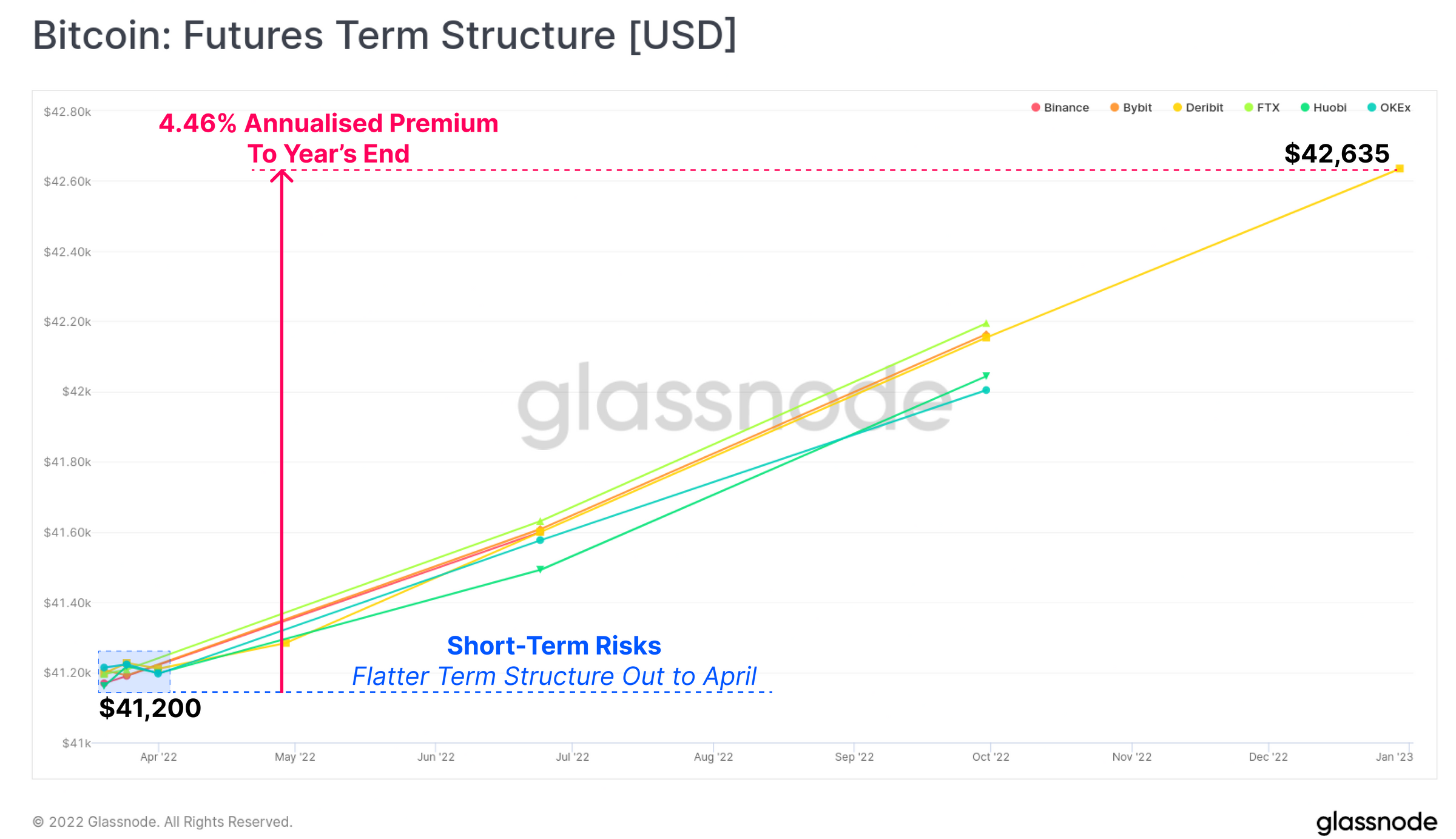

週報指出,截至 4 月,所有交易所的期貨市場期限結構要麼持平,要麼處於現貨溢價狀態,年終溢價(annualised premium priced out to years-end)僅為 4.46%。

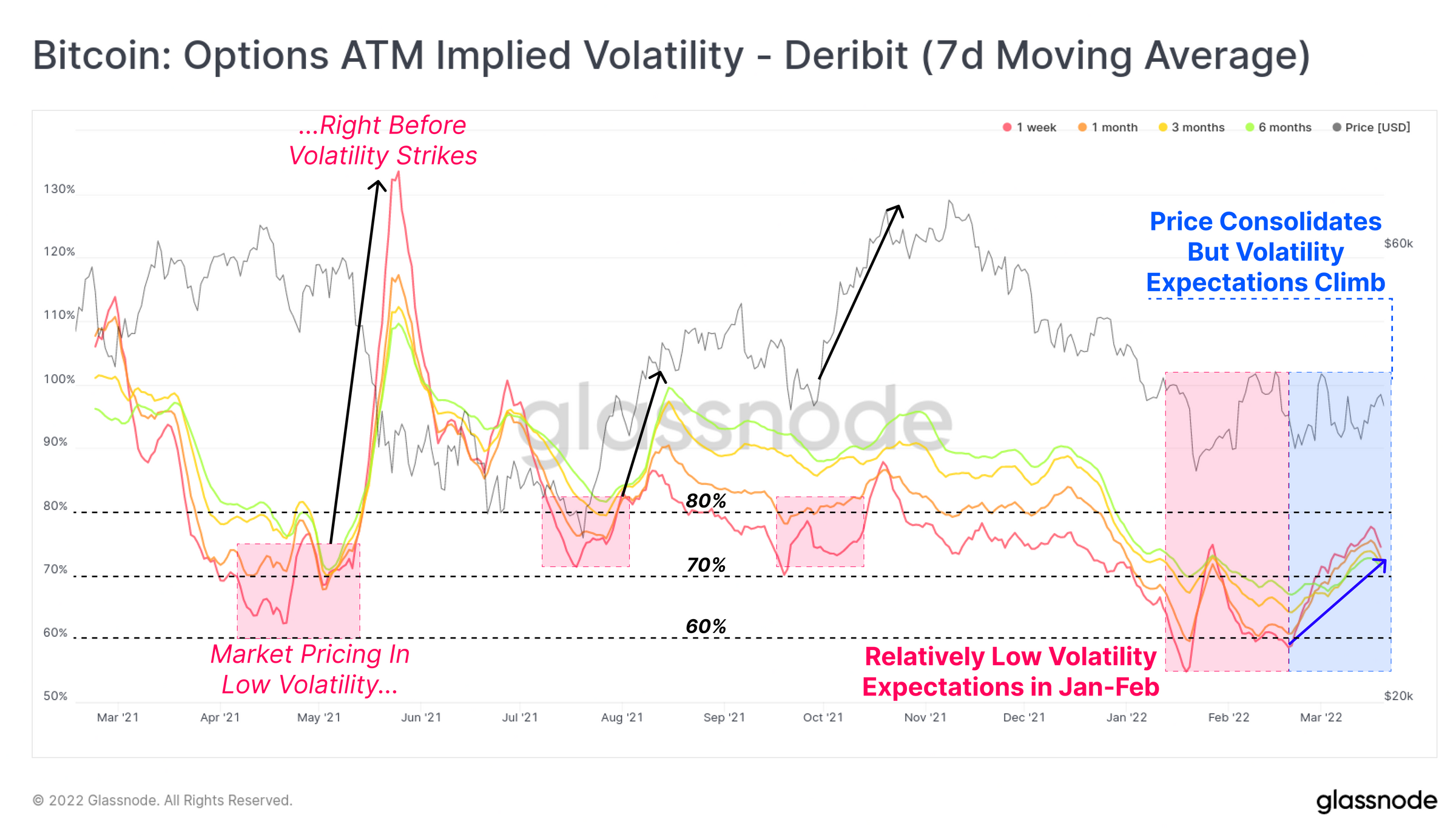

而在最近幾週,選擇權市場定價的隱含波動率也在攀升。儘管價格仍在橫向區間內進行交易,但這通常將導致隱含波動率的壓縮。根據下圖所示,選擇權的隱含波動率正遊走在 60% 至 80% 之間(相對低水平),從歷史趨勢上來看,後續可能將進入極高波動率的時期。

於 2021 年的高波動事件包括 5 月的拋售、7 月的空頭擠壓以及 10 月的 ATH 反彈,皆有相似的波動率走勢。

若查看期貨市場的槓桿程度,根據下圖可以看到未平倉頭寸在穩健的上升,且該頭寸已經來到比特幣市值的 1.94%;永續合約的未平倉合約總價值現在是比特幣市值的 1.28%。

最後,Glassnode 表示,比特幣市場自 11 月的 ATH 已下跌了 132 天,價格在目前的交易區間內盤整了兩個多月。導致期貨市場現金套利交易的收益率壓縮,選擇權市場隱含波動率降低。

單就目前鏈上活動和供應動態的幅度和趨勢上仍處於熊市領域。如果鏈上活動出現強力的買入,並且增加的供應轉移至長期持有者手中,那將有利於多頭,特別是考慮到波動性的預期。同樣,若狀況惡化將有利於空頭,但市場即將出現一段更高波動的時期似乎越來越有可能。